要点提示:

1、全球制造业复苏趋势不变,三季度可能处于调整阶段;

2、短期内美国货币政策难改,海外流动性宽松格局未变;

3、原材料端供应趋于回升,关注外部潜在干扰因素;

4、冶炼厂生产激励强劲,精炼铜产量涨势难逆;

5、国内基建投资诉求强,美国地产边际支持走弱;

6、显性库存处历史较低位,现货高升水给予强支撑。

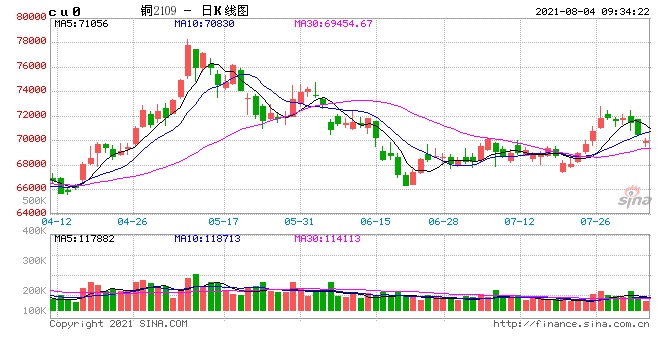

一、行情回顾

7月铜价反复震荡,主要原因包括:一,美国就业市场恢复节奏不稳定,影响市场加强对于美联储缩债的预期;二,市场交易“通胀”的预期在不断减弱,但同时受到美联储官员“鸽派”发言的干扰;三,国内降准短期利好商品市场,中长期看偏中性,货币政策继续保持稳健基调。

图1 LME现货/三个月铜升贴水(美元/吨)

资料来源:华安期货投资咨询部;同花顺

图2 国内铜现货升贴水(元/吨)

资料来源:华安期货投资咨询部;同花顺

二、宏观经济分析

(一)全球制造业复苏趋势不变,三季度可能处于调整阶段

当前全球继续保持严密的疫情防控措施,持续不断推进疫苗接种工作。截至7月27日,全球新型冠疫苗接种人数达到21.5亿万人,伴随着后续疫苗产能外溢,全球疫情或被进一步夯实,主要经济体制造业有望继续修复。

根据美联储6月议息会议公布的纪要来看,美国今年全年经济增长将达到7%。目前市场一致认为美国经济增速在二季度登顶,三、四季度增速将有所下滑,但表现依旧有韧性。从PMI角度看,6月全球主要经济体制造业恢复有转弱趋势,新兴国家制造业PMI下降幅度更大。全球制造业复苏最快的时期可能已经过去,但复苏没有结束,经济修复进入调整阶段。

图3 新兴市场国家制造业PMI

资料来源:华安期货投资咨询部;同花顺

图4 主要经济体(除中国)制造业PMI

资料来源:华安期货投资咨询部;同花顺

国内2021年第一季度GDP增速达18.3%,工业增加值5月为0.53%,接近疫情前的水平,5月制造业PMI录得51.0,高于去年和前年同期水平。在经济恢复的同时,恢复的速度也在逐渐减弱。二季度GDP增速回落至7.9%,6月制造业PMI下滑至50.9。从PMI分项数据看,国内制造业供需呈现回落态势。一,生产指数回落幅度较大,供给扩张力度下降,主要或受到限产政策和全球供应链扰动的影响。二,伴随海外制造业的持续改善,新出口订单指数自高位回落。随着海外经济逐步恢复,国内整体制造业景气度或将继续回落。

图5 国内制造业PMI与综合PMI

资料来源:华安期货投资咨询部;同花顺

图6 国内制造业PMI分项数据

资料来源:华安期货投资咨询部;同花顺

(二)短期内美国货币政策难改,海外流动性宽松格局未变

流动性方面,市场主要关注海外。美联储下半年大方向上是逐步退出宽松,未来市场分歧将更多集中于政策的节奏。就业是美联储制定货币政策锚定的指标,目前美国就业市场的恢复仍不稳固,预计下月美联储将继续修复就业市场,对阶段性通胀上升的容忍度提高,货币政策暂时不会出现调整。

图7 美国非农就业及失业率(千人,%)

资料来源:华安期货投资咨询部;同花顺

图8 美国就业市场劳动参与率(%)

资料来源:华安期货投资咨询部;同花顺

6月非农超预期主要来自服务业的支撑,休闲及酒店行业新增34.3万人。当前来看,随着部分州停发失业救济金,低学历人群将逐渐回归就业市场,美国服务业就业有望持续好转。6月美国非农就业新增480万人,相比2020年2月最高点676万人,仍有较大缺口,假设每月恢复80万人,就业缺口收敛至3%以下至少需要一个季度。同时,美国劳动参与率表现疲弱,仍低于疫情前水平。这意味着资本市场最关心的海外流动性格局在短期难转向,中期何时出现拐点信号还有待更多数据验证。

图9 6月美国非农新增就业按行业(千人)

资料来源:华安期货投资咨询部;同花顺

图10 美国失业率结构按学历(%)

资料来源:华安期货投资咨询部;同花顺

三、供需基本面

(一)原材料端供应趋于回升,关注外部潜在干扰因素

伴随着高铜价带来的盈利刺激,矿企增产动力不断增强,叠加南美疫情逐渐减弱,预计下半年矿山恢复将加速,海外产能将逐步释放。秘鲁1-5月铜矿产量累计同比上涨17.8%至81.7万吨,我国1-6月铜矿砂及其精矿进口量累计同比上涨6.09%至1150万金属吨。从主产国和国内进口数据看,目前供给增产的趋势或已经建立,预计8月矿山端将释放更多的铜矿。

图11 秘鲁铜矿产量当月值(千吨)

资料来源:华安期货投资咨询部;同花顺

图12 国内铜精矿进口量及同比(万吨,%)

资料来源:华安期货投资咨询部;同花顺

自年初至今,海外废铜大量涌入国内市场,6月国内废铜进口量同比上涨119.10%至15万金属吨,底层逻辑可能在于铜价大幅上涨带来的企业拆解产能扩大。从海外废铜资源的供给来看,预计后市废铜供应量还将继续增加。非洲、智利等国的粗铜供给正在逐步恢复过程中,预计下半年粗铜供给恢复也将延续。

精铜矿供应释放叠加冷料供应偏松,将给铜价造成一定压力。后市重点关注南美薪资谈判对铜精矿供应节奏的影响,以及海外包括东南亚、非洲等地对冷料供应的影响。

图13 铜废料及碎料进口(吨,%)

资料来源:华安期货投资咨询部;同花顺

图14 电解精炼用的铜阳极进口(吨,%)

资料来源:华安期货投资咨询部;同花顺

(二)冶炼厂生产激励强劲,精炼铜产量涨势难逆

国内炼厂端,铜矿供应释放偏宽松,铜精矿加工费上涨概率较大,同时也表明炼厂增产的动力较强,截至7月27日,粗炼费已回升至53.6美元/吨。另外,当前硫酸价格维持在相对高位,硫酸下游如硫酸钾复合肥等行业对硫酸的需求依然偏强,并且能耗双控等政策可能对硫酸供给造成限制,下半年来看硫酸价格或将继续上涨,给予炼厂不错的生产利润。海外炼厂端,从头部几家大型炼厂企业的财报来看,一方面炼厂的利润在不断回升,另一方面炼厂对于下游需求持积极态度。整体看,下半年精炼铜产量在目前基础上再上一个台阶的概率比较大。

图15 国内铜精矿现货粗炼费TC(美元/吨)

资料来源:华安期货投资咨询部;同花顺

图16 国内硫酸价格与复合肥价格变化(元/吨)

资料来源:华安期货投资咨询部;同花顺

(三)国内基建投资诉求强,美国地产边际支持走弱

截至2021年6月,国内地方债合计发行3.34万亿元,其中新增专项债仅发行1.01万亿元,较去年同期2.23万亿元缩水接近50.5%。如果剔除用于补充中小银行资本金,上半年新增专项债发行仅占全年限额的28.1%,发行节奏较去年同期59.5%偏慢。受财政后置的影响,上半年基建投资增速为10.36%,低于固定资产投资整体的15.40%。上半年新增专项债发行节奏偏慢,或是由于上半年处于经济复苏的高点,政策对于基建投资托底经济的诉求不强。根据国内降准所透露出的经济放缓信号,以及目前部分省份披露的三季度地方债发行计划,预计8月后或将迎来新增专项债的供给高峰,同时将对基建增速以及下半年经济形成支撑作用。

2021年6月,国家电网工程投资完成额累计达1734亿元,累计同比增长4.7%,上半年国内电网投资增速放缓,主要是基数原因导致。国家电网公布的2021年投资计划额为4,730亿元,较2020年实际投资额增加125亿元,增幅达2.7%。1-6月完成进度仅占计划额的37%,下半年在投资计划的压力下,需求有望改善。

图17 基础设施建设投资累计同比(%)

资料来源:华安期货投资咨询部;同花顺

图18 电网投资完成额累计值及同比(亿元,%)

资料来源:华安期货投资咨询部;同花顺

图19 房地产竣工面积及同比(万平方米,%)

资料来源:华安期货投资咨询部;同花顺

图20 家用空调销量当月值(万台)

资料来源:华安期货投资咨询部;同花顺

地产竣工延续向上修复的态势,整体表现稳健。2021年1-6月房屋竣工面积36481万平方米,累计同比增长25.7%,上半年地产销售表现旺盛,销售面积同比过去两年均值仍处于高位,新开工增速出现明显下滑,施工及竣工端速度处于高位,建材家居景气指数大幅走高,地产后周期表现繁荣。下半年判断地产后端表现仍将亮眼,对有色金属消费形成支撑。

家电整体产销增速下滑,空调即将进入季节性淡季,5月开始铜管、铜棒开工率的下滑,预计空调的走弱预计将尤为明显。下半年在海外生产逐渐恢复的背景下,出口走弱的风险高,家电领域的金属消费预计将有回落。

上半年国内汽车产销表现尚可,2021年3-6月汽车产销量分别为892.40和892.10万辆,同比分别增长11.2%和11.6%。但近期部分企业由于汽车芯片供应问题出现减停产的情况,可能会对后期产销造成一定影响。受国家汽车产业链政策调整,新能源汽车表现较为突出,同期累计销售同比增长超过190%。相较于传统燃油轿车,新能源汽车的用铜量为传统燃油轿车的3-4倍。新能源汽车充电桩将成为电力系统的新的业务增长点,整个新能源领域对铜的需求会发生明显的提高。

图21 汽车销量当月值及同比(万辆,%)

资料来源:华安期货投资咨询部;同花顺

图22 新能源汽车销量当月值(辆)

资料来源:华安期货投资咨询部;同花顺

从6月制造业PMI分项指标看,新订单指数下滑主要是由于新出口订单出现明显的衰退,6月新出口订单指数跌破荣枯分水岭至48.1,为2020年7月以来最低记录,铜外需最强劲的时候或已经过去。21年消费关注欧美复苏动能,而美国消费又关注地产。当前美国成屋销售、已获得批准的新开工私人住宅等指标均呈现回落状态,和地产相关的木材价格也持续大幅下跌,说明地产端对消费的边际支持逐渐走弱。

图23 国内新订单与新出口订单(%)

资料来源:华安期货投资咨询部;同花顺

图24 美国成屋销售与库存(万套)

资料来源:华安期货投资咨询部;同花顺

图25 美国地产开工和营建审批(万套)

资料来源:华安期货投资咨询部;同花顺

图26 CME木材期货结算价(美元/千板尺)

资料来源:华安期货投资咨询部;同花顺

(四)显性库存处历史较低位,现货高升水给予强支撑

近期LME铜库存变动有限,库存水平维持在22万吨上方,并未进一步增加,欧洲部分地区库存出现下滑。目前国内交易所库存已经下滑至10万吨以下,社库继续下降,国内库存快速去化至历史偏低水平。

价格结构也转为偏强态势,LME铜贴水收窄至20美元/吨附近,国内铜现货报价呈高升水,基本维持在300元/吨以上。从量上来看,国内高升水低库存格局难改,基本面逐渐好转,为铜价上涨提供有力支撑。

图27 LME铜库存(吨)

资料来源:华安期货投资咨询部;同花顺

图28 SHFE铜库存(吨)

资料来源:华安期货投资咨询部;同花顺

四、市场展望与投资策略

市场展望

宏观面。伴随着后续疫苗产能外溢,全球疫情或被进一步夯实,主要经济体制造业有望继续修复。PMI角度看,6月全球主要经济体制造业恢复有转弱趋势,制造业复苏最快的时期可能已经过去,经济修复进入调整阶段。美国非农就业人数仍有较大缺口,劳动参与率表现疲弱,二季度GDP增速远不及预期,这意味着资本市场最关心的海外流动性格局在短期难转向,中期何时出现拐点信号还有待更多数据验证。

供需面。矿企增产动力不减,冷料进口也偏松,原料的释放同时也刺激着精炼铜的生产。国内需求对铜价支撑较强,预计8月后将迎来专项债的供给高峰;电线电缆需求有望改善;地产竣工延续向上修复的态势;家电整体产销增速下滑,空调即将进入季节性淡季;新能源领域对铜的需求或将提高。国外需求最强劲的时候或已经过去,边际支持逐渐走弱。国内高升水低库存格局难改,基本面逐渐好转。

我们认为铜价仍有上涨空间。主要基于以下逻辑:一,预计海外货币政策暂时不会出现调整,流动性格局在短期难转向。二,内需偏强将拉动基建投资,下游需求将刺激企业补库,为铜价上涨提供支撑。

投资策略

建议投资者持有多单。

华安期货 何磊 闫丰

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

原标题:华安期货宽松继续支援复苏铜价仍有上涨空间